调味品:不确定形势下的确定性

这是一个永远的朝阳行业。

自2021年以来,中国调味品行业已经进入21世纪的第三个十年。在这个已经到来的十年,调味品行业注定将有不平凡的发展。更加复杂的国内国际环境,更加多元化、碎片化的渠道,更多背景竞争者的加入,再加上调味品行业内部各种力量的涌动,都使这个十年具有更大的不确定性。

但是,调味品行业持续发展的总体逻辑并没有改变,这一点又是确定无疑的。这是一个永远的朝阳行业,因为所有和吃有关的都是味道生意,整个食品行业和餐饮行业都离不开调味品。在21世纪的第三个十年,调味品行业会保持稳定增长的态势,如按照6%的年均复合增长率计算,至2030年,整个行业的市场容量将会达到7073亿元。

行业呈多元化发展格局

下面,就调味品行业中处于不同市场状态的细分行业进行梳理。

稳定型行业

稳定型行业主要包括酱油和鸡精这两个细分行业。这两个行业市场容量平缓增长,以存量为主,市场集中度较高,2020年,酱油CR5(CR5是指业务规模前5名的公司所占的市场份额)为33%,鸡精CR5为65%,未来还将进一步提升。这两个行业的整体竞争格局已经稳定,品牌认知固化,头部企业的综合实力强,很难发生突变。这里重点要说一下酱油行业,因为它在整个基础调料里占的份额是最大的。酱油行业发展到目前,成熟度已经很高,挤压式竞争的状态愈演愈烈,疫情期间还会加剧,那些缺乏品牌影响力的企业与头部企业的差距会被逐渐拉大。近几年,酱油行业的增长主要产生在头部和腰部企业,差不多每年产生的增量在20亿到30亿元,这就意味着大量三、四线酱油企业的市场份额会被头部和腰部企业挤占。

动荡型行业

动荡型行业主要包括火锅调料和川菜调料这两个细分行业。这两个细分行业正处于成长阶段,品类渗透率持续提高,品类不断分化,进入壁垒不高。其中川菜调料处于成长初期,火锅调料处于成长后期。火锅调料品类经过多年发展,市场集中度远高于川菜调料,2020年其CR3为23.67%,C R5达到30.33%,小龙头品牌已经形成。川菜调料的市场集中度较低,2020年川菜调料CR3仅为10.95%,CR5为13.29%,较低的市场集中度为优势品牌快速崛起创造了机会,存在着较大的变化可能。

特别强调的是,以火锅调料和川菜调料为核心品类的川调,将成为整个调味品行业的最大风口,川调产业也将成为调味品行业最大的产业集群带。川调属于复合调味料,是整个复合调味料中规模最大的品类。按照弗若斯特沙利文的研究数据,2020年整个复合调味料的市场规模接近1500亿元,其中火锅调料和中式复合调味料加起来的市场规模为578亿元,占整个复合调味料的38.5%。而在火锅调料和中式复合调味料中,川调的占比为70%左右,如果加上佐餐菜、辣酱、调味油、蘸料这几个品类,整个川调的市场规模已达1000亿元。

分散型行业

分散型行业主要包括食醋、料酒、酱腌菜、调味酱和调味粉。这几个行业的市场集中度都很低,同质化严重,渗透率不高,而且存在区域消费偏好,消费引导缺乏,也缺乏爆发性增长机会。

在这几个细分行业中,销售额超过10亿元的企业不太多,销售额在5000万到5亿元的腰部企业较多,行业存在一些爆发点,部分企业有机会脱颖而出。相对而言,调味酱是其中存在机会最大的行业,因为其市场容量较大,品类兼具佐餐和烹饪属性,用户群体广泛,而且复合化程度很高,产品创新空间很大,有机会营造流行风口,为行业发展注入更多推动力。

培育型行业

培育型行业主要包括调味汁和调味油。这两个行业,消费者缺乏认知,品类渗透率低,参与竞争的企业还不多,消费氛围尚未形成,需要耗费较长的时间进行培育。调味汁和调味油的主流市场都在餐饮,但是调味汁在这个十年中会逐渐向家庭市场渗透,凭借其复合化及特色化让更多的年轻消费者接受,就像2021年在网络上爆红的油醋汁那样。

不同用户市场发展各异,多元化渠道成为主流

接下来从几个细分用户市场来看调味品行业的发展态势。不同用户市场的消费特性不太一样,在疫情之下的发展也有比较大的差异。

家庭用户市场

家庭用户市场抗跌性比较强,属于刚需市场。家庭用户需求在市场波动中可以由不同的渠道来进行对冲,一些渠道受到影响,另一些渠道得到发展。对于家庭用户市场,商超渠道受到比较大的冲击,一方面是由于疫情管控导致消费受到抑制,另一方面则是受到电商渠道和社区团购的冲击。但是对于家庭消费来说,企业可以通过电商渠道或社区团购渠道进行弥补,这就相当于进行了对冲。

调味品线上销售从2021年到2022年第一季度基本稳定。京东调味品大类的增速比较高,但从2022年3月开始下滑幅度比较大;天猫调味品大类的销售增速不如京东,2021年相对比较稳定,2022年也是由于疫情导致增速大幅下滑。随着后期新冠肺炎疫情逐步好转,物流逐步恢复正常,线上销售还是可以给整个行业带来一定增量的。

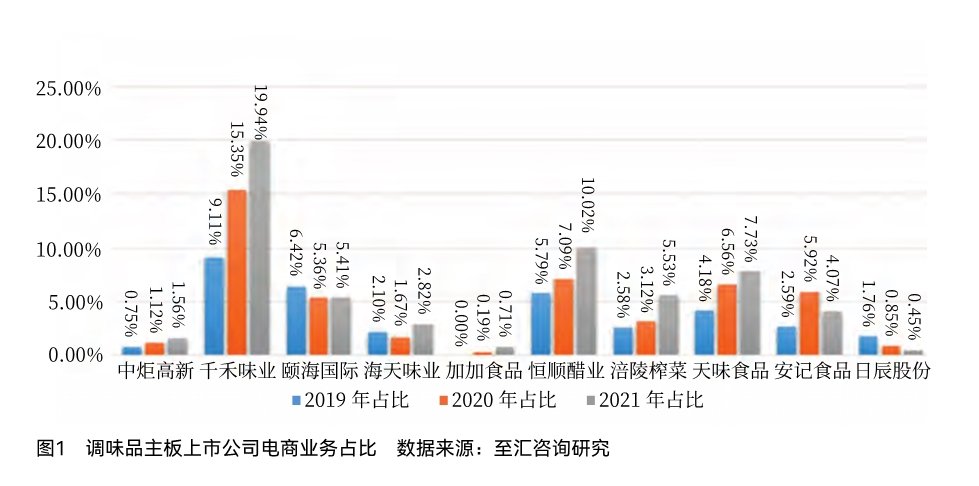

不过,电商渠道的增长对于线下商超渠道损失的弥补程度有限。这主要是由于调味品电商的体量并不是很大,在整个调味品行业里面所占的比例也只有5%左右,所以虽然整个电商渠道的增速高于线下增速,但也只能起到补充作用。以调味品主板上市公司为例,其电商业务占比仍然很低,绝大多数企业都没有超过10%,很多都在5%以下(见图1)。所以电商渠道在整个家庭消费当中还只是起到补充的作用。

再来看社区团购渠道。社区团购在疫情期间的作用还是非常积极的,对于家庭市场能产生一定的弥补作用,商超渠道损失的消费有很大一部分会转化到社区团购渠道,因此社区团购对于家庭消费是有推动作用的。

从目前来看,调味品在粮油调味品类社区团购中的销售占比还是比较大的,其销售额占比达到24%,销量占比则高达47%。不过,调味品社区团购的销售量在整个社区零售市场中的占比并不太高。2020年,中国社区零售市场有11.9万亿元的规模,社区团购占比1.2%,只有1440亿元,前置仓(即到家零售)只占0.3%,仅有340亿元。2021年,整个调味品在社区电商渠道的市场规模不到100亿元,占比只有3.26%。所以社区团购也只能起到补充作用,和电商相似。

从上述状况来看,在新冠肺炎疫情反复之下,调味品企业在家庭市场一定要构建多元化的渠道体系。应该说,自2020年年初以来,多元化的渠道运作对调味品企业来说已经成为必然。调味品的家庭消费主要分为三类渠道,除了线上渠道,还有线下的商超渠道和流通渠道,这三类渠道企业都要去运作,否则一类渠道面临冲击,就没法进行销售对冲。在每一类大的渠道下面还有不同的业态,比如商超渠道下面有大卖场业态、标超业态、生鲜超市业态、社区超市业态、便利店业态等,对于这些业态也要运作。比如,大卖场现在受到社区团购和电商的冲击,可是生鲜超市发展很快,如果企业不做多元化业态布局,都把希望放在大卖场业态上面,业绩就会受到非常大的影响。流通渠道也一样,企业对于商超店和批发渠道都要进行布局。网络渠道其实也有很多业态,比如电商平台的旗舰店、专卖店、专营店、网络超市、直播电商、社区团购等等,企业也要多方面布局。这是调味品企业的发展趋势。

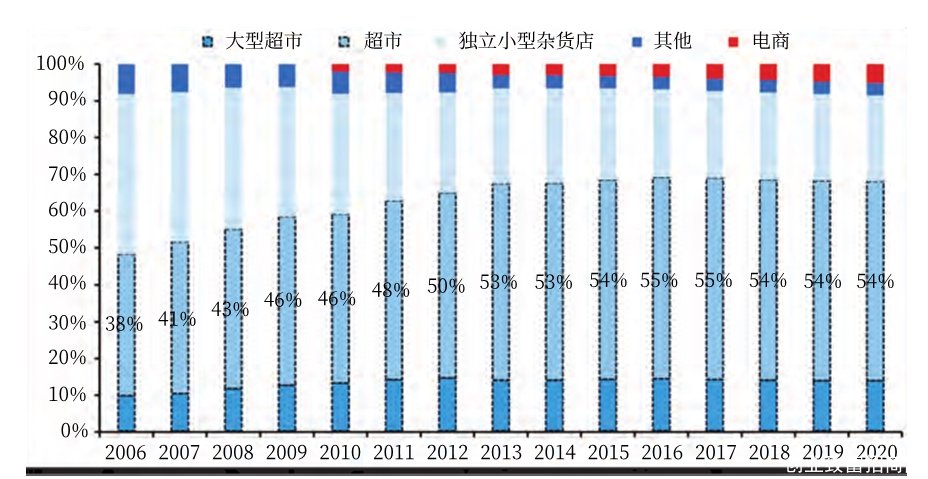

需要特别说明的是,对于调味品行业来说,无论线上渠道的增长势头如何迅猛,线下渠道仍然占据核心地位。虽然商超渠道受电商和社区团购的影响较大,但这几年在整个行业中的占比一直稳定在60%以上,市场地位还是非常突出的(见图2)。这就意味着调味品企业对于线下渠道无论如何都不能放松。商超渠道和流通渠道目前还是调味品的主流渠道,占据了绝大部分的市场份额。

图2 调味品行业不同渠道销售占比

餐饮用户市场

调味品行业与餐饮行业直接相关,美味和品质是餐饮企业胜出并成为长期赢家的核心要素,消费者一旦对某种口味形成强记忆和消费惯性,餐饮品牌、产品将拥有较长的生命周期。国内餐饮行业的连锁化率持续提升,带动了供应链专业化和工业化的发展。餐饮产业链的专业化分工是大势所趋,为调味品定制企业的发展创造了有利条件。餐饮企业无论是从提升菜品丰富度还是降低管理难度的角度出发,都更具备将调味环节标准化的需求。随着大中型餐饮企业的占比提升,餐饮产业链的专业化分工将处于加速态势,头部连锁餐饮企业的市场份额提升也符合行业发展客观规律,可以带动定制化需求的加速渗透。

定制化餐调的快速发展,体现出餐饮连锁企业对于三个方面的强烈需求:

其一,标准化。这是针对餐饮企业在连锁门店内的运营。支撑餐饮企业连锁化良性发展的关键要素就在于标准化,离开了这一点,连锁化只能给餐饮企业带来灾难。调味品定制可以通过标准化来提供安全保障。定制企业通过标准化生产,把厨师在厨房靠技艺实现的结果,用科学的手段定量呈现出来,从而保证产品品质和口味的相对稳定,使每一家连锁餐饮门店都能保持口味一致性,同时还有利于提高效率、提升食品安全性。

其二,特色化。这是针对餐饮企业与竞争对手之间的差异化问题。特色化是餐饮企业发展不可或缺的关键要素,这需要得到餐调定制企业的帮助。餐饮的快时尚化要求产品更新及时,能紧跟大众口味的转变,这意味着餐饮企业必须具有较强的市场分析能力和产品研发能力。餐调定制企业可以为餐饮企业提供菜品研究策划等精细化服务,研究分析消费者偏好,不断推出新的菜式,指导厨师使用标准化调味品,从而形成自身的特色,更好地吸引消费者。

其三,高效化。这是针对餐饮企业的供应链运作。餐饮供应链较为庞杂,约有 70%的餐饮企业有着 100 家以上的供应商,供应链体系庞大,定制餐调能降低其管理难度,将数种至数十种单一调味品供应链缩减为 1—2 家定制复合调味料供应商。

新冠肺炎疫情发生以来,餐饮市场受到的影响最大,2021年有了一定程度的复苏,但没有恢复到2019年的水平。到了2022年,突然加剧的新冠肺炎疫情使得餐饮业雪上加霜。据国家统计局数据,2022年1月至9月,餐饮收入为31249亿元,占社会消费品零售总额的9.76%,同比下降4.6%。其中,在疫情严重的4月,餐饮收入为2609亿元,同比下降22.7%,创下了2020年5月以来的最大降幅;而2022年5月的餐饮收入为3012亿元,同比下降21.1%。这给餐饮市场带来非常大的压力,也意味着调味品行业的复苏面临非常大的挑战。因为餐饮行业的需求在整个调味品行业当中占据了半壁江山,如果餐饮业的复苏不顺畅,调味品的增长也要经历一个比较长的过程。

不过,尽管聚集性的餐饮受到的打击很大,但有两种业态可以弥补一部分餐饮行业的损失。一个是外卖餐饮。大家都知道外卖这几年来快速发展,在新冠肺炎疫情期间增长的幅度更大。2021年,与外卖有关的餐饮企业一年之间新增了52万多家。线下堂食受影响,企业把重心转移到线上外卖,能有一定的弥补。另一个能弥补的业态就是团餐。哪怕在疫情严峻时期,也有不少单位要保供,要复工复产,吃饭的问题必须解决,所以团餐市场稳定增长,相对来说受新冠肺炎疫情的影响不像社会性餐饮那么大。外卖和团餐这两种餐饮业态在疫情期间得到一定发展,对于调味品行业还是有利的,应该受到调味品企业的重视。

工业用户市场

工业用户市场也具有一定的对冲性,疫情导致部分食品企业受到影响,但是也有一些食品企业开始兴盛,比如方便速食、速冻调理食品、预制菜等。以这几类为代表的食品工业企业,在疫情期间都得到了快速发展,这对于调味品市场有一定的拉动作用。方便速食这几年在线上的市场增长非常迅速,如自热火锅、螺蛳粉、冲泡食品等,还有预制菜,不管是在企业端还是消费端,都比较火。从狭义的预制菜来看,目前市场容量接近500亿元,并且处在逐步发展过程中,像味知香、信良记等企业的发展都不错,这对调味品市场有较大的拉动作用。在广义的预制菜中,速冻调理食品也被归属到预制菜中,比如安井、三全、千味央厨等这几年的发展都比较好。上述食品行业的发展对定制调味品企业来说是非常有利的,对于行业复苏也有积极的作用。我们和一些以工业用户为主的调味品企业沟通时,发现疫情对他们没有什么不利,反而有很大的推动作用。

综上所述,在三大类调味品用户市场里面,餐饮市场受到的影响最大,工业用户市场有较大的正向增长,而家庭市场的抗跌性较强,这就是调味品行业三大用户市场总体的发展态势。

推荐资讯

- 肿瘤的症状有哪些 肿瘤的早期症状2024-12-21

- 肿瘤的早期症状和前兆是什么2024-12-21

- 腹膜后肿瘤:腹膜后肿瘤能活多久2024-12-21

- 乳腺肿瘤什么症状为中期2024-12-21

- 女性肠癌早期表现 女性肠炎的症状表2024-12-21

- 结肠肿瘤早期症状 结肠肿瘤早期症状2024-12-21

- 三个症状说明癌已扩散2024-12-21

- 肿瘤有什么症状和状况2024-12-21

- 怎么知道自己体内有没有肿瘤2024-12-21

- 肿瘤是怎样形成的2024-12-21

快捷留言

名医名家推荐

- 健康牛穴位戒烟诚邀加盟

- 投资额:1-5万

- 热度:

- 我要加盟

我要加盟(留言后专人第一时间快速对接)

已有 18379 宣传人民健康生活和健康产业的权威媒体新平台