什么情况?这只“A股大象”罕见一字涨停,外资

A股大块头越来越多了,又一只大象迎风起舞。

8月26日,顺丰控股迎来公司近年来首个“一字涨停”,股价创出历史新高。每股80.21元的价格,也使公司总市值定格在3655亿元。按照总市值指标考量,顺丰控股在A股公司中的排名晋升到24位,已将交通银行、格力电器、万科等知名蓝筹甩在身后。

股价因何涨停?

顺丰股价罕见一字涨停的背后,是源自公司半年报业绩超出市场预期的驱动。

8月25日晚间,顺丰控股公布2020年中报,2020年上半年实现营业收入711.29亿元,同比增长42.05%;归属上市公司股东净利润37.62亿元,同比增长21.35%;扣非后净利润达到34.45亿元,同比增长47.82%;每股收益0.85元,同比增长21.43%。公司资产负债率从2019年末的54.08%下降至6月30日的53.81%,如果考虑到8月顺丰可转债完成转股,按照6月30日的资产负债情况估算,顺丰资产负债率或进一步下降到50%左右。

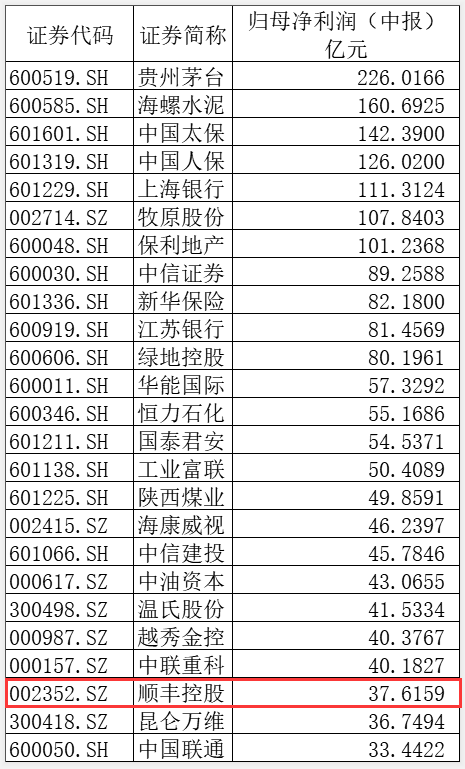

对比来看,711亿元的营业收入规模,在目前已经披露半年报的A股公司中,排名位列第14位。这一营收规模甚至已经超过了贵州茅台的456亿元。

不过,公司毛利率相对各行业龙头股来说比较低。 从归属于母公司股东的净利润指标考量,顺丰控股37.6亿元的净利润规模,在目前已经批露半年报的A股公司中,排名23位,较中国联通、双汇发展等蓝筹公司高出一定比例。

从记者接触到的A股快递公司来看,无论是“三通一达”,还是快递产业新晋者德邦股份,不少都将顺丰作为对标“榜样”。从财报表现来看,顺丰控股虽然已经步入大体量阵营,但是成长性依然较强。

比较来看,上半年,顺丰控股不仅总营业收入远高于12.6%的行业增长率,速运物流业务件量36.55亿票,同比增长81.3%,也远高于22.1%的行业增长率。

何以早已长成的“大象”,依然具有成长性呢?主要原因之一在于顺丰控股的先发优势,这一优势在疫情非常时期,反而显得更加重要。

经过多年的建设和经营,顺丰逐步筑高壁垒,在新冠疫情的考验下,表现出了强韧的综合运营能力和抗风险能力,在地面运输受阻、接触性交付存在风险的情况下,顺丰对网络强而有力的管控能力保障了全网安全防疫、快速复工、稳定运营。自有全货机、铁路高铁线路、无人机、丰巢智能柜等稀缺资源,在关键时点发挥了关键作用。多元的产品体系造就了顺丰综合物流服务能力,快递、快运、冷运、医药、同城,以及供应链板块发挥各自优势又充分协同,多方位服务抗疫物资和居民生活物资的运输和快递需求。

业绩增长超预期,叠加资产负债结构的优化,顺丰控股仍在被不少机构纷纷“强推”。 从公司昨晚发布半年报开始,仅仅半个交易日时间,就有国盛证券、国信证券、中金公司、华创证券等发布研究报告,表示公司中报远超预期,给出持续推荐或者强烈推荐评级。

除了看好顺丰控股的长期价值之外,部分机构还给出了公司明年的目标市值。有机构分析,快递行业成长空间广阔,到2025年行业件量有望达到1500亿件,且电商快递的格局将实现稳定,资本开支趋于平缓,预计到2025年顺丰的市场份额可能达到12%(2Q20为9.1%),即180亿件。基于此,从长期价值的角度测算,顺丰2021年目标市值约3900亿元。

外资大赚

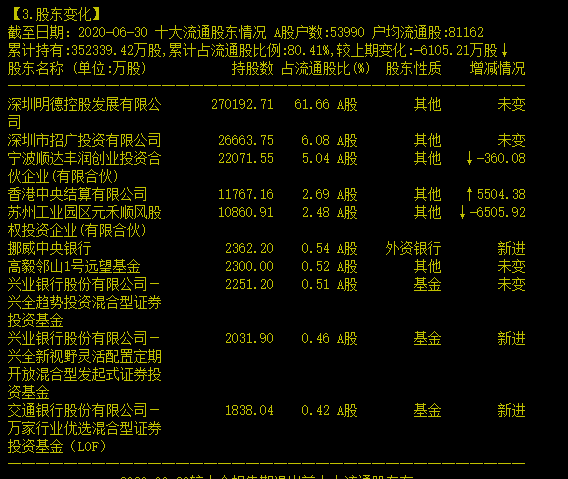

顺丰控股涨停之下,不少提前布局的资金已经赚到盆满,其中两股外资尤其值得关注。

首先是北上资金。 在2020年2季度,香港中央结算有限公司大举加仓,最新持有顺丰控股流通股超过1.17亿股。随着顺丰控股股价创出新高,这股资金基于“价值投资”的长远眼光和投资战绩再度得以验证。

另一股来自于挪威中央银行。 其总部设于挪威首都奥斯陆,并在英国伦敦,美国纽约,中国上海及新加坡四个城市设有驻地办事处。由挪威银行直接管理的平准基金挪威石油基金,是目前全世界最大的投资集团之一。 从其投资运作实战来看,近年来在A股公司有拉长战线的迹象,且屡获战绩。

这家外资银行是在今年二季度才进入顺丰控股前十大流通股股东的,最新持股为2362万股。 即便从6月底算起,这笔投资两个月间的涨幅也已经超过45%。

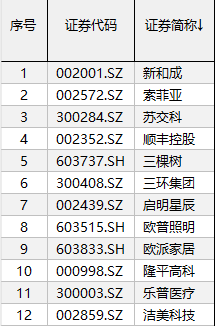

目前挪威中央银行重仓持有的部分A股公司列表

有“聪明资金”因为大象起舞而大赚,也有一些资金提前下车。包括宁波顺达丰润创业投资合伙企业(有限合伙)、苏州工业园区元禾顺风股权投资企业(有限合伙)等创投企业在内,均在6月30日前进行了大举减仓,没有分得本轮顺丰控股股价大涨之羹。

推荐资讯

- 祛湿良方“红豆薏米汤”你真的吃对2025-09-29

- “脆皮年轻人”有救了?“散装养生2025-09-29

- 中医药缓解便秘办法多(中医养生)2025-09-29

- 过敏性鼻炎重在治本(中医养生)2025-09-29

- 这些人 吃水果悠着点2025-09-29

- 益生菌的正确用法很多人没做对2025-09-29

- 长假过后容易身心不适 疾控提醒:避2025-09-29

- 如何在运动和健康生活中自然减重2025-09-29

- 惊蛰时节饮食宜“减酸增甘”2025-09-29

- 好气色靠“养”不靠“妆”2025-09-29

快捷留言

名医名家推荐

- 健康牛穴位戒烟诚邀加盟

- 投资额:1-5万

- 热度:

- 我要加盟

- 健康资讯

- 针灸艾灸

- 苗医苗药

- 祛湿良方“红豆薏米汤”你真的吃对了吗?

- “脆皮年轻人”有救了?“散装养生”正在流行

- 中医药缓解便秘办法多(中医养生)

- 过敏性鼻炎重在治本(中医养生)

- 这些人 吃水果悠着点

- 益生菌的正确用法很多人没做对

- 长假过后容易身心不适 疾控提醒:避免熬夜 减量

- 如何在运动和健康生活中自然减重

- 惊蛰时节饮食宜“减酸增甘”

- 好气色靠“养”不靠“妆”

我要加盟(留言后专人第一时间快速对接)

已有 18379 宣传人民健康生活和健康产业的权威媒体新平台