国泰君安:为什么我们需要银行系证券公司?

来源 国泰君安(16.940, -0.42, -2.42%)证券研究

“证监会目前没有更多的信息需要向市场通报。

发展高质量投资银行是贯彻落实国务院关于资本市场发展决策部署的需要,也是推进和扩大直接融资的重要手段。

关于如何推进,有多种路径选择,现尚在讨论中。不管通过何种方式,都不会对现有行业格局形成大的冲击。”

此处无言胜有言,而作为国内券商行业的重要一员,国泰君安研究所大金融团队也在第一时间就市场关心的三大问题做出了自己的解答。

第一,为什么需要银行系券商?

第二,哪些银行或将率先试点券商业务?

第三,若此举落地,对银行业和证券行业影响几何?

01

为什么我们需要

银行系证券公司?

2020年4月1日起,证监会正式取消证券公司、基金管理公司的外资股比限制,进一步推进我国金融市场的对外开放。

虽然从日韩台的历史经验来看,金融开放对本土金融业的冲击不大,最终市场份额仍以本土公司为主,但中国市场有其特殊性。

和国外较为成熟的混业经营体制相比,我国由于金融分业经营限制,券商行业虽公司数量众多,但在较多维度上都和国外大型券商相去甚远。

为扶持国内券商的进一步壮大,高层先后提出多个扶持政策——

2019年11月29日,证监会提出打造“航母级证券公司”的口号,鼓励证券公司多渠道充实证资本,降低融资成本。

2020年3月27日,证监会宣布将中信证券(23.500, -0.75, -3.09%)、国泰君安、中金公司、华泰证券(18.560, -0.90, -4.62%)等6家证券公司纳入首批并表监管试点,宽限相关风控指标,松绑融资等方面限制。

此外,证监会还发布修改《证券公司次级债管理规定》,通过优化次级债发行方式拓展券商融资渠道。

而此次监管考虑将券商牌照开放给商业银行,从某种角度上而言,也是意在帮助国内券商行业朝着“中国高盛”的目标再近一步。

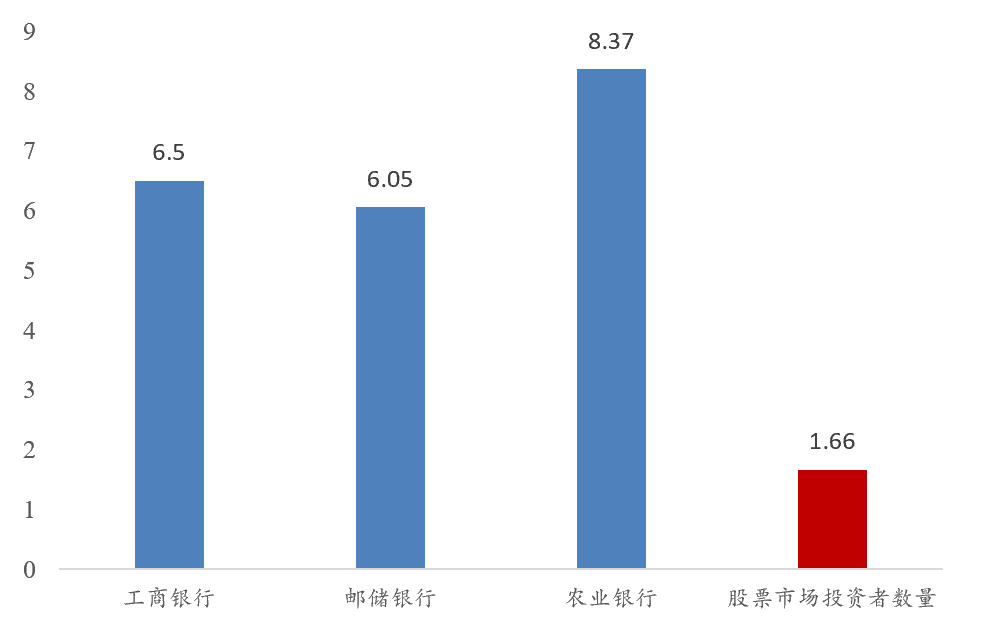

根据中证登的披露数据,截止2020年5月,我国股东账户的持有人数仅为1.66亿,远低于四大行中任何一家的客户数量。

▼ 三大银行个人客户数量

远超股票市场投资者数量(单位:亿人)

注:工行、邮储、农行个人客户数均为2019年末数据,股票受市场投资者数量为20年5月底数据

数据来源:公司年报、中国结算、国泰君安证券研究

考虑到做大市场必须要有巨量的客户作为基础,通过引入客户数量巨大的商业银行进入券商行业,将更有利于推动居民权益类资产配置比例的提升,进而支撑起未来注册制、再融资对资本市场的容量需求。

02

哪两家银行

将率先试点券商业务?

若如财新透露,会有两家商业银行率先试点券商业务,那么这两张券商牌照将花落谁家?

综合各项情况,我们认为工商银行(5.250, 0.03, 0.57%)和建设银行(6.280, -0.04, -0.63%)的可能性较大,原因有四。

1、大型银行的综合经营基础更佳。

2、中国银行(3.470, 0.01, 0.29%)(维权)已有境内券商子公司——经国务院特批,中国银行通过香港子公司中银国际控股持有中银国际证券33%股份。

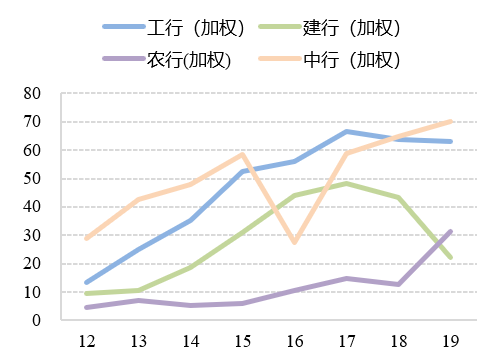

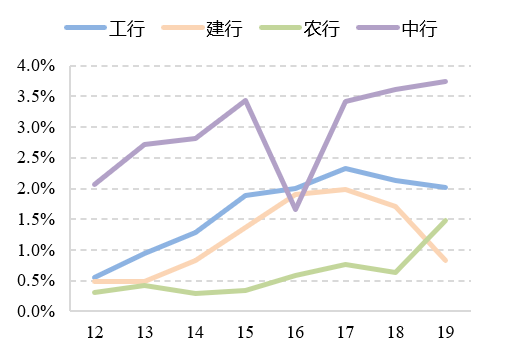

3、四大行中,工行和建行的综合经营子公司利润贡献较高。

从子公司利润贡献额和占比两方面来看,工行和建行在历史上次于中行,强于农行。

▼ 综合经营子公司利润贡献额(单位:亿元)

数据来源:公司财报、国泰君安证券研究。注:以持股比例为权数计算出子公司加权利润贡献。

▼ 综合经营子公司利润贡献占比

数据来源:公司财报、国泰君安证券研究

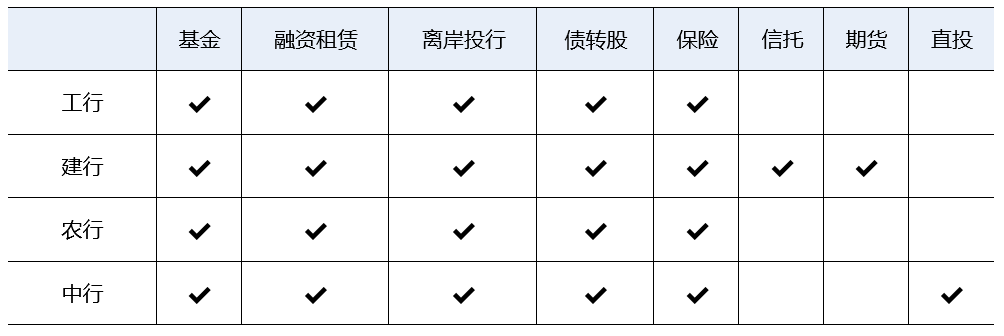

4、工行通过子公司持有的金融牌照数量较少,但已有子公司实力更强。

相较建行和中行,工行没有信托、期货和直投子公司;但是工行的融资租赁、基金、离岸投行子公司的规模与利润在四大行中皆排名第一或者第二。

▼ 四大行综合经营子公司

金融牌照一览

数据来源:公司财报,国泰君安证券研究。

03

未来行业格局如何演变

银行 VS 券商

【银行】

喜提券商牌照对商业银行来说是绝对利好,但短期来看,我们认为对银行基本面的影响不大,主要原因在于成立券商子公司对银行的资本金消耗不大。

以工商银行为例,如果按照《财新周刊》报道,工行将出资成立注册资本1000亿的工银证券,静态测算仅将降低其核心一级资本充足率0.5pc至12.7%,仍远高于监管要求。

有观点认为,给商业银行现有投资银行部发放交易所相关承销牌照即可基本达到效果,银行不必成立券商子公司,但是我们认为,证券业务在业务类型、经营模式,尤其是风险控制方面,与银行业务差异巨大,需要拥有运营的独立性。

其次,长期来看,银行混业经营加深,将提高银行对客户的综合服务能力,财务上将提升非息收入占比,缓解息差收窄造成的盈利下降压力。

仍以《财新周刊》报道的工银证券计划为例,其预设第一个会计年度收入约400亿元,净利润150亿元,静态测算并表后将提升工行非息收入占比4.7pc至33.7%;运行成熟后,其非息收入贡献应将更大。

【券商】

相对于银行行业,券商行业受到的冲击可能会更大。对证券行业而言,“冲”在资金端,“机”在资产端。

1、“冲”在资金端

银行在客户资源、资产规模方面远超证券公司,银行获得券商牌照后,必将加剧市场竞争。

一些传统证券公司的经纪、两融等牌照价值大幅下降,对于严重依赖牌照业务的中小证券公司冲击较大。

2、“机”在资产端

传统券商未来的竞争力主要在银行系券商较弱的资产端,定价能力是关键,具备产品创设能力的证券公司将会获益。

背后逻辑在于,银行系证券公司做大客户后,产品需求尤其是非标准化产品需求将会大幅提升,当前具备资产端能力的券商市场空间将更大。

3、传统券商仍有窗口期,把握黄金转型机遇

在现行法律体系下,《证券法》、《商业银行法》中均有明确条例规定金融行业实行分业经营及分业管理。

如推行银行业与证券业的混业经营,则需要对相关法律条文进行修订,考虑到修订法律的涉及面广、影响较大,银行系券商较难快速批量落地,这也给到传统券商极好的黄金转型期。

以上内容节选自国泰君安证券已经发布的研究报告、及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

创业致富招商网声明:登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。推荐资讯

- 祛湿良方“红豆薏米汤”你真的吃对2025-09-29

- “脆皮年轻人”有救了?“散装养生2025-09-29

- 中医药缓解便秘办法多(中医养生)2025-09-29

- 过敏性鼻炎重在治本(中医养生)2025-09-29

- 这些人 吃水果悠着点2025-09-29

- 益生菌的正确用法很多人没做对2025-09-29

- 长假过后容易身心不适 疾控提醒:避2025-09-29

- 如何在运动和健康生活中自然减重2025-09-29

- 惊蛰时节饮食宜“减酸增甘”2025-09-29

- 好气色靠“养”不靠“妆”2025-09-29

快捷留言

名医名家推荐

- 健康牛穴位戒烟诚邀加盟

- 投资额:1-5万

- 热度:

- 我要加盟

- 健康资讯

- 针灸艾灸

- 苗医苗药

- 祛湿良方“红豆薏米汤”你真的吃对了吗?

- “脆皮年轻人”有救了?“散装养生”正在流行

- 中医药缓解便秘办法多(中医养生)

- 过敏性鼻炎重在治本(中医养生)

- 这些人 吃水果悠着点

- 益生菌的正确用法很多人没做对

- 长假过后容易身心不适 疾控提醒:避免熬夜 减量

- 如何在运动和健康生活中自然减重

- 惊蛰时节饮食宜“减酸增甘”

- 好气色靠“养”不靠“妆”

我要加盟(留言后专人第一时间快速对接)

已有 18379 宣传人民健康生活和健康产业的权威媒体新平台