分析:中国GDP全球第一,A股慢牛继续

2020年第3季度,中国GDP同比增长4.9%,较2季度3.2%进一步扩张。前3季度GDP同比增长0.7%,较2季度扩大2.3个百分点,年内中国经济增速已经重回正增长区间。对比欧美的苦苦挣扎,年内中国经济领先全球已成定局。

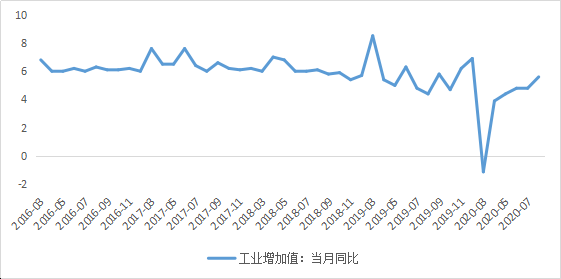

生产端来看,9月规模以上工业增加值同比增长6.9%,较8月扩大1.3个百分点;1-9月规模以上工业增加值累计同比上涨1.2%,较上月扩张0.8个百分点。

需求端来看,9月社会消费品零售总额同比增长3.3%,较上月扩张2.8%个百分点;1-9月社会消费品零售总额累计同比增速-7.2%,降幅继续收窄1.4个百分点。

1-9月固定资产投资增速累计同比增长0.8%,较上月回升1.1个百分点。其中,房地产开发投资同比增长5.6%,较上月扩大1个百分点;制造业投资同比下降6.5%,降幅比上半年收窄5.2个百分点;基建投资增长0.2%,较上月回升0.5个百分点,年内增速首次由负转正。

双节过后,A股迎来大涨,沪深300指数连续3个交易日收红,累计涨幅接近6%。

A股市场的超预期反弹,一方面,由于假日期间外围市场并没有明显的利空消息公布,节前市场的恐慌情绪得到了有效释放;另一方面,则取决于近期中国经济的一枝独秀,大幅提升了A股的吸引力。

根据国际货币基金组织(IMF)10月的最新预测,2020年中国实际GDP增速有望录得1.9%,将成为年内全球唯一的正增长国家。

中国经济相对强势的表现,是未来A股市场延续慢牛的重要推手。而经济持续企稳的基础,则取决于以下多方面因素。

外需持续提振经济

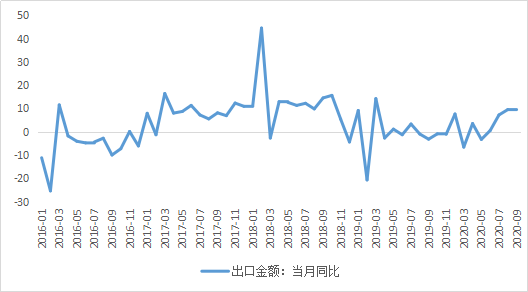

年内中国出口增速维持了较高增长,外需的扩张为国内经济企稳贡献了重要力量。进入3季度后,中国出口增速加快复苏,9月以美元计价的出口同比增速回升至9.9%,创下2018年11月以来新高。

图1:出口金额(美元计价)同比增速

数据来源:choice金融终端,36氪整理

具体来看,出口加速复苏的主要原因可以归结为三个方面:

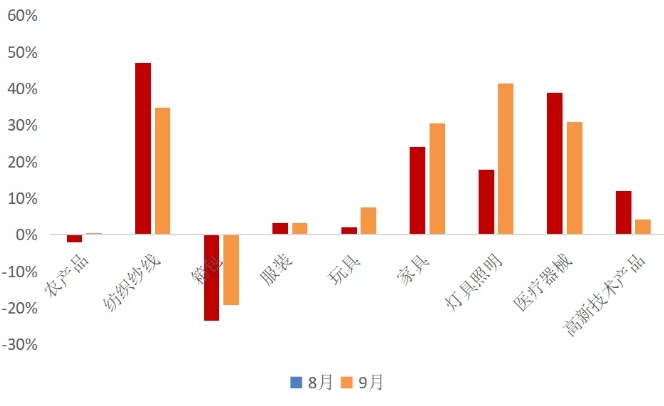

(1)2季度以来,海外疫情持续恶化加剧了各国对防疫物资的需求,对中国出口起到了明显的托底作用。尽管近期防疫相关物资出口有所回落,但9月纺织制品(34.7%)和医疗仪器和器械(30.9%)仍然处于较高水平,显示出了防疫物资对整个出口重要的支撑作用;

(2)得益于中国疫情有效控制下复工复产的率先恢复,中国生产效率的提升致使大量订单流入国内,支撑了出口的持续复苏;

(3)3季度以来,在海外主要经济体经济复苏加快的提振下,中国外需持续增强,传统商品出口有所加快。9月,家具(30.6%)、服装(3.2%)、汽车零配件(22.7%)、集成电路(17.6%)等出口增速均呈现同步改善。

图2:重要分类出口增速

数据来源:choice金融终端,36氪整理

展望未来,我们认为,年内支撑出口复苏的因素并没有发生改变,这有助于延长出口“韧性”的持续时间。

尽管8月以来欧美主要经济体进入“疫情二次爆发期”,但鉴于死亡率的低企,各国并没有采取类似3、4月的严格封锁状态,而是普遍采取了温和的防控封锁措施。

这表明,实质上海外经济活动并未陷入停滞状态,当前发达经济体或进入了疫情反复和经济复苏并存的阶段。新阶段特征的出现,会从防疫物资和生产生活物资两方面支撑外需增长,为中国出口扩张提供动力。

基建有加速迹象

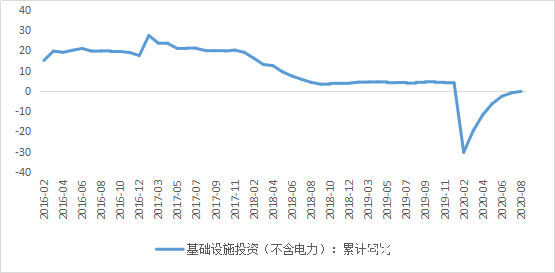

疫情以来,基建投资的推进,为国内经济企稳提供了重要的逆周期调节作用。随着2季度末经济复苏确定性的增强,以及7-8月南方部分地区洪水的影响,2季度后我国基建投资增速略低于市场预期。

图3:基建投资累计同比增速

数据来源:choice金融终端,36氪整理

但从9月央行发布的金融数据来看,在3.48万亿的新增社融中,新增政府债券占比达到了30%,同比多增了6326亿,是社融持续高企的重要支撑。

众所周知,政府专项债是基建资金的主要来源,政府发债规模的高增意味着基建资金来源较为充裕,考虑到资金落实到项目投资有一定的时滞性,预计未来基建投资需求仍有上行基础。结合本月财政存款降幅高于往年同期以及企业中长贷持续放量的特征,基本印证了基建资金在逐步到位,基建进一步发力的可能性提升。

从9月经济数据来看,基建投资同比增速回升至0.2%,实现年内首次转正,印证了基建投资的再度升温。

近期水泥价格的持续上升、钢材进口量的增长也预示着基础设施建设速度有再度加快的趋势。

消费仍有恢复空间

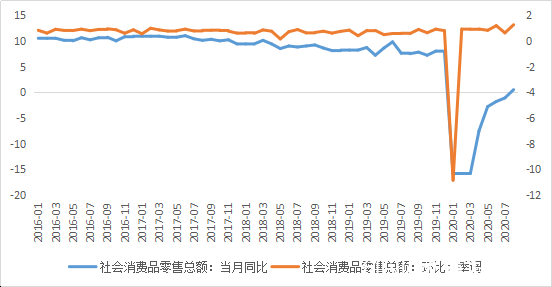

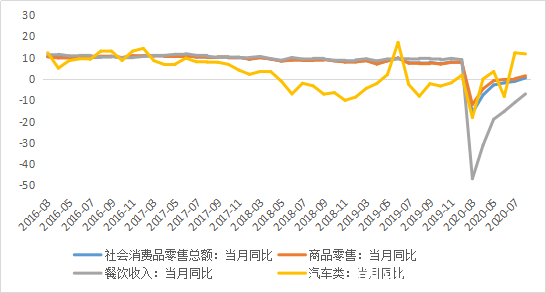

3季度以来,随着中国防疫的常态化,居民活动的活跃度显著提升,带动可选消费和汽车消费反弹,提振社零销售的持续恢复。截止到9月,中国社零销售同比增速已经回升至3.3%,较8月进一步扩大2.8个百分点,显示出内需的持续复苏。

图4:社会消费品零售总额同比和环比增速

数据来源:choice金融终端,36氪整理

图5:主要分项消费同比增速

数据来源:choice金融终端,36氪整理

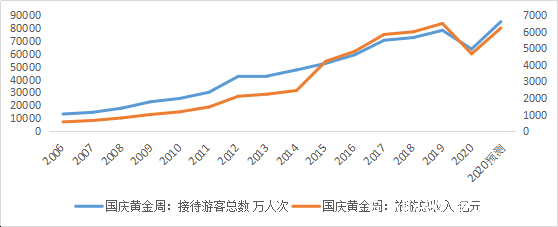

但是从10.1黄金周的旅游消费数据来看,当前中国消费的整体恢复程度仍然慢于去年同期。

10.1黄金周期间,中国共接待旅客6.37亿人,相当于去年同期的81.5%;产生旅游收入4665.6亿元,相当于去年同期的71.8%。

考虑到防疫75%的最高人流量限制,经过简单的换算后,黄金周期间理论接待旅客数为8.49亿人,同比增速为8.6%;产生旅游收入6220.8亿元,同比增速为-4.25%,这是2006年以来,黄金周收入首次出现下滑。

图6:国庆黄金周接待游客总数和收入

数据来源:choice金融终端,36氪整理

从以上数据可以看出,就算不考虑75%的上限,年内黄金周旅游人次并没有受到显著影响,但是同期的旅游收入却出现了明显的下行。这其中的原因主要是疫情对居民收入造成了巨大冲击。

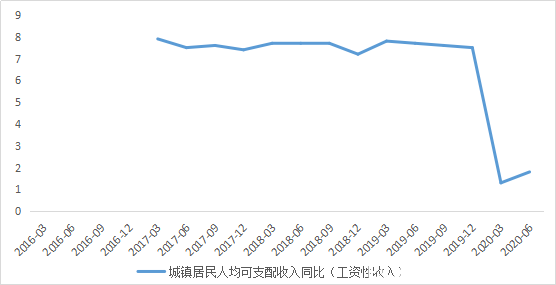

1季度中国城镇居民可支配收入(工资性收入)同比增速从去年年底的7.5%直线跳水到1.3%,2季度居民可支配收入增速仅恢复至1.8%,复苏程度远低于同期经济的修复,而居民收入疲弱恢复在一定程度上制约了中国消费复苏的力度。

图7:城镇居民人均可支配收入同比增速(工资性收入)

数据来源:choice金融终端,36氪整理

展望未来,我们认为,随着近期促消费政策频出、稳就业和托底政策的保障,叠加复工复产的持续开展,居民收入有望进入逐步恢复区间(3季度居民可支配收入增速已经回升至3.9%),有助于加速消费需求的释放。

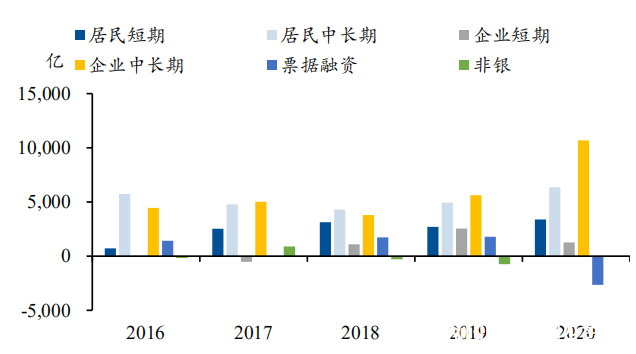

而9月新增人民币贷款数据也印证了居民端消费需求有进一步扩张的空间。9月居民短贷同比多增687亿,直接指向居民消费需求的持续好转;居民中长贷同比多增1419亿元,反映出地产需求的回暖,而稳定的地产需求则预示着后期地产相关链条的需求有望得到支撑。

图8:信贷分项历年9月增量

数据来源:choice金融终端,36氪整理

补库存拐点显现

年内中国经济生产端的恢复远快于需求端,从7月开始,工业增加值已经恢复到了去年的同期水平,且8月有进一步扩大的趋势。工业生产的快速恢复,加快了工业企业库存去化的进程。9月企业中长贷的超预期回升,也反映出企业经营预期在增强,长期融资需求旺盛。

图8:工业增加值同比增速

数据来源:choice金融终端,36氪整理

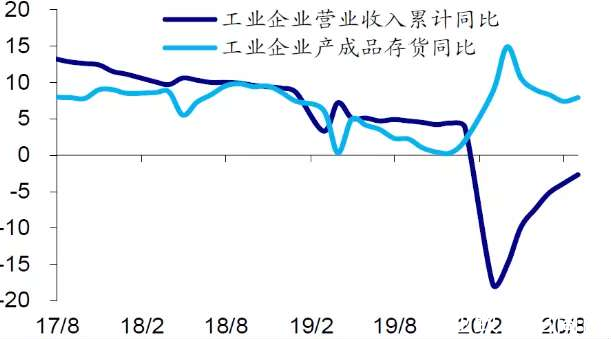

2020年8月,中国工业企业产成品库存同比录得7.9%,较7月增长了 0.5个百分点,结束了3月以来持续下降的趋势,库存拐点显现。在工业企业利润持续改善、 PPI 同比仍然偏低的情况下,库存同比已出现拐点迹象,预示着目前国内库存周期或正处于“被动去库存-主动补库存”的通道中,有利于经济从复苏向扩张过渡。

图9:工业企业收入同比增速和工业企业产成品库存同比增速

数据来源:海通证券,36氪整理

A股展望

综上所述,36氪二级市场认为,考虑到基建、外需、消费、生产、流动性等多因素的支撑,未来中国经济大概率延续平稳回升的态势。经济复苏的持续推进,为企业盈利改善提供了更为稳定的基本面支撑。

作为经济晴雨表的A股市场,有望持续受益于盈利端改善的提振,延续当前由分母端驱动的慢牛行情。